Η ιστορία του χρέους στην Ευρωζώνη

Διαφάνειες από την παρουσίαση του Christopher Waller, αντιπροέδρου του St. Louis Federal Reserve.

__________

-

Για δεύτερη φορά τα τελευταία 5 χρόνια, ο κόσμος αντιμετωπίζει μια μεγάλη οικονομική κρίση.

-

Η κρίση του 2007-2008 οφειλόταν στο υπερβολικό ενυπόθηκο χρέος των νοικοκυριών.

-

Η τωρινή κρίση οφείλεται στο υπερβολικό δημόσιο χρέος που οφείλεται από χώρες.

-

Σημαντικός παράγοντας και των 2 κρίσεων είναι ο φόβος ότι τα χρέη δεν θα πληρωθούν.

Ορισμός του χρέους

-

Οι κυβερνήσεις δανείζονται για να χρηματοδοτήσουν τα ελλείματα.

-

Όταν τα έσοδα υπερβαίνουν τις δαπάνες, τότε προκύπτει πλεόνασμα.

-

Το δημοσιο χρέος είναι το άθροισμα του τωρινού αλλά και παρελθόντων ελλειμάτων /πλεονασμάτων.

—

Η λειτουργία του δημόσιου χρέους

-

Οι χώρες δανείζονται για να χρηματοδοτήσουν πολέμους, δημόσια έργα, και άλλες δημόσιες υπηρεσίες.

-

Θα μπορούσαν να αυξήσουν προσωρινά τους φόρους για να τα αποπληρώσουν.

-

Όμως υπάρχει μια ‘καλύτερη’ ιδέα : Καινούργια δανεικά κεφάλαια, και σταδιακή αποπληρωμή του χρέους σε βάθος χρόνου, με μόνιμη θέσπιση αυξημένων φόρων.

-

Όπως σε ένα δάνειο σπιτιού : Δανεισμός πολλών χρημάτων για την αγορά του σπιτιού, και σταδιακή αποπληρωμή σε βάθος χρόνου.

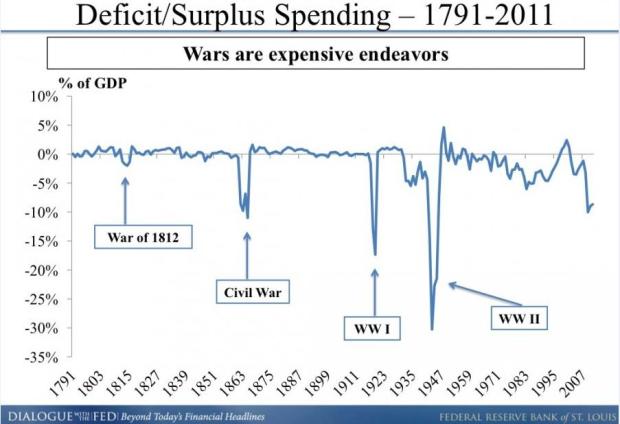

Στο παρακάτω γράφημα φαίνεται διαχρονικά

το αμερικάνικο έλλειμμα ως προς το ΑΕΠ από το 1799 μέχρι το 2011. Στην

διάρκεια των πολέμων αυξανόταν σημαντικά.

.

To βάρος του δημόσιου χρέους

-

Το να εκτιμήσεις το βάρος του δημοσίου χρέους είναι πολύ δύσκολο.

-

Οι οικονομολόγοι κοιτούν την αναλογία του χρέους ως προς το Α.Ε.Π. (Ακαθάριστο Εγχώριο Προϊόν)

-

Αυτή η αναλογία μετράει την δυνατότητα αποπληρωμής όλου του χρέους με το εισόδημα ενός έτους, αλλά δεν προσμετράει τον πλούτο μιας χώρας.

-

Αποτελεί έναν συντηρητικό δείκτη για το βάρος του χρέους

-

Οι περισσότεροι ισχυρίζονται ότι μια αναλογία της τάξης του 90% είναι λόγος ανησυχίας.

Ανακυκλώνοντας το δημόσιο χρέος

-

Οι περισσότερες χώρες αναχρηματοδοτούν το χρέος όταν είναι να πληρωθεί.

-

Αναχρηματοδότηση του χρέους σημαίνει το να εξοφλήσεις παλιό χρέος, παίρνοντας καινούργιο δάνειο.

-

Οι δανειστές πρέπει να συμφωνήσουν σ’ αυτό. Υπάρχει το ρίσκο της αναχρηματοδότησης.

-

Το επιτόκιο εξαρτάται και από τον χρόνο αποπληρωμής

Η γοητεία του βραχυπρόθεσμου χρέους

-

Οι χώρες επιλέγουν πολλές φορές τον βραχυπρόθεσμο δανεισμό για να εκμεταλλευτούν τα χαμηλότερα επιτόκια.

-

Όμως έτσι η αναχρηματοδότηση καθίσταται αναγκαία πιο συχνά, οπότε υπάρχει μεγαλύτερο ρίσκο αναχρηματοδότησης !

-

Οι επενδυτές μπορεί κάποια στιγμή να εκτιμήσουν ότι μια κυβέρνηση δεν μπορεί να εκπληρώσει τις δανειακές υποχρεώσεις της.

-

Τότε, σταματάνε να αναχρηματοδοτούν το χρέος, ή ζητούν υψηλότερα επιτόκια για να το κάνουν.

Χρεοκοπία λόγω χρέους

-

Το ύψος του χρέους μιας χώρας δεν είναι πάντα καλός δείκτης πρόβλεψης χρεοκοπίας.

-

Η Βραζιλία και το Μεξικό χρεοκόπησαν την δεκαετία του 80, με δείκτη χρέους ως προς το ΑΕΠ, περίπου 50%

-

Ο αντίστοιχος δείκτης για την Ιαπωνία είναι σήμερα περίπου 200%.

-

Aυτό δείχνει ότι αυτό που μετράει είναι η προθυμία και δυνατότητα του κράτους να αποπληρώσει το χρέος.

Συνέπειες της χρεοκοπίας

-

Πρώτη χρεοκοπία: Ελλάδα, 4ος αιώνας π.Χ. (τι ειρωνεία…), 10 από τις 13 πόλεις-κράτη χρεοκόπησαν από δάνεια που είχαν πάρει από τον ναό της Δήλου. Δύο από τις δέκα πόλεις-κράτη μάλιστα δεν μπόρεσαν τελικά να αποπληρώσουν τα χρέη τους, ενώ οι υπόλοιπες οκτώ ζήτησαν αυτό που αποκαλείται σήμερα… επαναδιαπραγμάτευση χρέους.

-

Οι αγορές κεφαλαίων κλείνουν για την χώρα που χρεοκόπησε

-

Αυξάνει το κόστος της μελλοντικής χρηματοδότησης.

-

Επέρχεται πτώση του παραγόμενου προϊόντος της χώρας

Χρεοκοπία

-

Ενώ η χρεοκοπία λόγω δημοσίου χρέους δεν είναι είναι κάτι καινούργιο, εντούτοις δεν έχει συμβεί σε ανεπτυγμένη χώρα από το 1946.

-

Οπότε προκαλεί έκπληξη η τρέχουσα οικονομική κρίση στην Ευρώπη.

-

Όμως οι ευρωπαικές χώρες είχαν για δεκαετίες υψηλό δείκτη χρέους ως προς το ΑΕΠ

-

Οπότε γιατί ανέκυψε αυτή η κρίση τώρα ;

Η δημιουργία της Ευρωπαϊκής Ένωσης

-

Μετά τον 2ο παγκόσμιο πόλεμο, η Ευρώπη ‘ορκίστηκε’ ότι δεν θα ξανασυμβεί ανάλογο συμβάν στο έδαφος της.

-

Από τις αρχές της δεκαετίας του 1950, προωθούσαν σταδιακά την δημιουργία των ‘Ηνωμένων Πολιτειών της Ευρώπης’

-

Αυτό συμπεριελάμβανε τον στόχο της δημιουργία ενός κοινού νομίσματος – μιας νομισματικής ένωσης.

-

Όμως η οικονομική ένωση δεν υπήρξε ποτέ πρωτεύον στόχος

Η συνθήκη του Μάαστριχ (7/2/1992) και η δημιουργία του ευρώ

-

Μακροχρόνια επιτόκια: Πρέπει να είναι εντός 2 ποσοστιαίων μονάδων του μέσου όρου πληθωρισμού των τριών χωρών με τον μικρότερο πληθωρισμό.

-

Πληθωρισμός: Πρέπει να είναι εντός 1.5 ποσοστιαίας μονάδας του μέσου όρου πληθωρισμού των τριών χωρών με τον μικρότερο πληθωρισμό.

-

Συναλλαγματική ισοτιμία: Οι χώρες που έκαναν αίτηση θα πρέπει να είναι στον μηχανισμό Συναλλαγματικών ισοτιμιών για δύο συνεχή χρόνια, και να μην έχουν υποτιμήσει το νόμισμα τους.

1997: Μηχανισμός σταθερότητας και ανάπτυξης

-

Δημοσιονομικό έλλειμα: Ο λόγος ελλείματος ως προς το ΑΕΠ, δεν πρέπει να ξεπερνάει το 3%

-

Χρέος: Ο λόγος χρέους ως προς το ΑΕΠ, δεν πρέπει να ξεπερνάει το 60%

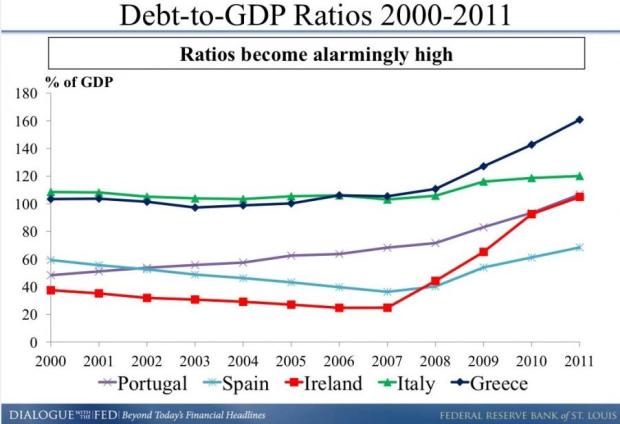

Όπως φαίνεται στο παρακάτω γράφημα, οι αγορές βλέπουν πια σαν ένα όλα τα χρέη των χωρών, οπότε τα επιτόκια συγκλίνουν..Ένα σημαντικό ζήτημα με την Ευρωπαική Ένωση

-

Ένας από τους προβληματισμούς την δεκαετία του 1990 ήταν το πως θα χειρίζεται η Ευρωπαϊκή Ένωση μια πιθανή απόσχιση ή έξωση μιας χώρας.

-

Πολλοί ισχυρίζονταν ότι η συνθήκη του Μάαστριχτ θα έπρεπε να συμπεριλαμβάνει σχέδιο έκτακτης ανάγκης για να αντιμετωπίζει τέτοιες περιπτώσεις.

-

Για πολιτικούς λόγους, κάτι τέτοιο δεν έγινε.

-

Την νύχτα του γάμου, δεν είναι δυνατόν να μιλάς για πιθανό διαζύγιο !

Επισφαλής είσοδος της Ελλάδας

-

Η Ελλάδα έγινε δεκτή το 2000, και έγινε ενεργό μέλος το 2001.

-

Το 1998 δεν έγινε δεκτή, λόγω:

-

Υψηλού πληθωρισμοιύ (5,4%)

-

Μεγάλο έλλειμα (περίπου 6% του ΑΕΠ)

-

Υψηλά μακροπρόθεσμα επιτόκια (9,9%)

-

To 2000, το έλλειμα της Ελλάδας ήταν 3,7%, ενώ το δημόσιο χρέος ήταν πολύ υψηλό, περίπου 103%

Το μεγάλο σοκ

-

Αφού η Ελλάδα έγινε μέλος της Ευρωζώνης, είχε το ίδιο επιτόκιο στα δάνεια της με αυτό που έπαιρνε και η Γερμανία, παρόλο που η η οικονομία της ήταν αδύναμη.

-

Το Καλοκαίρι του 2009, μια νέα κυβέρνηση ανέλαβε.

-

Μέχρι τότε η κυβέρνηση ισχυριζόταν ότι το έλλειμα ήταν μόλις 4%

-

Στην πραγματικότητα ήταν σχεδόν 16%

-

Εντωμεταξύ η Ιρλανδία επιβαρύνθηκε με το πακέτο διάσωσης του τραπεζικού συστήματος της, κατά την διάρκεια της κρίσης του 1998.

-

Το 2007, το χρέος ήταν Ιρλανδίας ήταν μόλις 25% και το ετήσιο έλλειμμα της σχεδόν μηδενικό.

-

Μέχρι το 2010, το χρέος έφτασε το 100%, και το έλλειμμα στο 30% !

-

Όλα τα παραπάνω στοιχεία, ξύπνησαν τις αγορές για το ρίσκο χρεοκοπίας που υπάρχει λόγω των υψηλών χρεών.

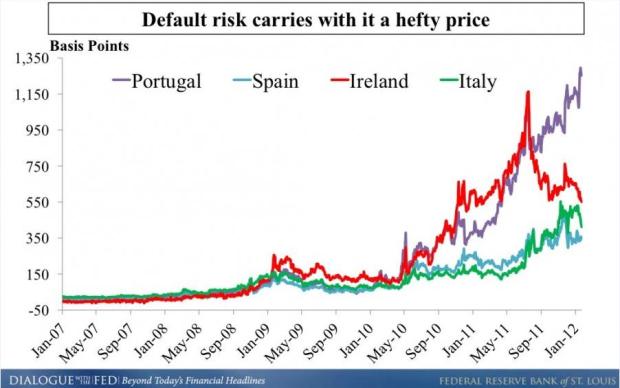

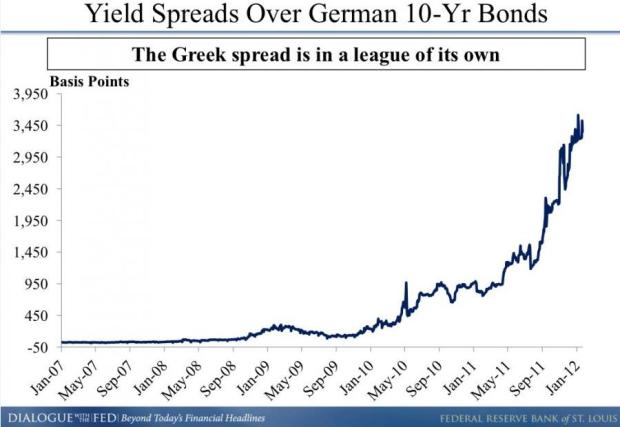

Αντίδραση των αγορών

-

Οι αγορές δεν βλέπουν πια τα Ελληνικά, Ισπανικά, Πορτογαλικά, Ιρλανδικά, Ιταλικά ομόλογα, σαν εφάμιλλα των Γερμανικών.

-

Ανεβάζουν τα επιτόκια, προκειμένου να αντισταθμίσουν το υψηλό ρίσκο.

-

Από τον Ιανουάριο του 2008 μέχρι τον Ιανουάριο του 2012, το spread μεταξύ ελληνικών και γερμανικών ομολόγων, ανέβηκε κατά 3,300 μονάδες βάσης !

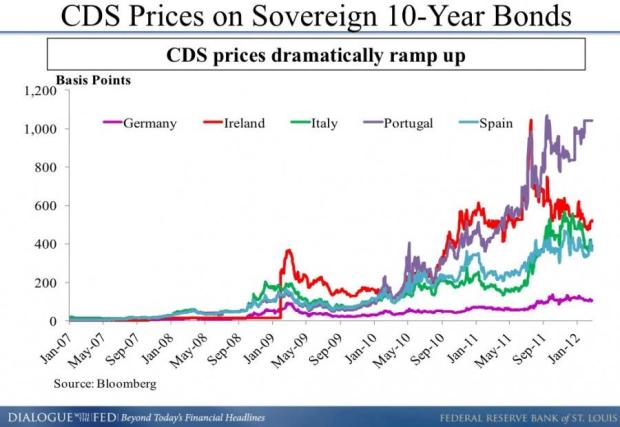

Οι τιμές των CDS αντανακλούν τον κίνδυνο χρεοκοπίας

-

Οι κάτοχοι χρέους μπορούν να προστατευτούν αγοράζοντας credit default swaps -CDS (συμβόλαια παραγώγων χρηματοοικονομικών προϊόντων)

-

O πωλητής του CDS θα πληρώσει στον αγοραστή την αξία του χρεοκοπημένου χρέους, σε περίπτωση χρεοκοπίας.

-

Η τιμή του CDS αντανακλάει την πιθανότητα χρεοκοπία. Όσο υψηλότερη, τόσο μεγαλύτερη η πιθανότητα χρεοκοπίας.

-

Τα ελληνικά CDS ανέβηκαν τόσο πολύ, που ουσιαστικά σταμάτησε η διαπραγμάτευση τους.

Τα προβλήματα επηρεάζουν τις τράπεζες

-

Οι Ελληνικές τράπεζες κατέχουν το 20% του ελληνικού χρέους (60 δις ευρώ), με αποτέλεσμα να αποδυναμωθούν δραματικά οι ισολογισμοί τους.

-

Οι αγορές σταμάτησαν να αναχρηματοδοτούν το ελληνικό χρέος.

-

Οι τράπεζες δεν μπορούσαν πια να μετακυλίσουν την αναχρηματοδότηση του ελληνικού χρέους

Μέτρα λιτότητας

-

Η Ελλάδα και η Ιρλανδία έλαβαν σκληρά μέτρα λιτότητας

-

Το έλλειμα της Ελλάδας έπεσε από το 16% στο 9%

-

Το έλλειμα της Ιρλανδίας έπεσε από το 31% το 2010, κοντά στο 9% το 2011

-

Η λιτότητα έφερε μεγάλη κοινωνική αναστάτωση.

Η απάντηση της Ευρώπης στην κρίση

-

Τον Μάιο του 2010, η Ευρωπαική Ένωση και το ΔΝΤ, δημιούργησαν έναν μηχανισμό Σταθεροποίησης και παρείχαν 750 δισ ευρώ.

-

Οι χώρες με την μεγαλύτερη συνεισφορά ήταν η Γερμανία (120 δις ευρώ) και η Γαλλία (90 δις ευρώ)

-

Οι Γερμανικές τράπεζες είχαν το 8% (24 δις) του ελληνικού χρέους, και οι Γαλλικές τράπεζες το 5% (15 δις ευρώ),

-

Οι ηγέτες της Ευρώπης φοβήθηκαν ότι χρεοκοπία της Ιρλανδίας και Ελλάδας, θα είχε μεγάλες επιπτώσεις και στις δικές τους τράπεζες.

Η θρυαλλίδα στην πυριτιδαποθήκη

-

H Ελλάδα, Πορτογαλία, και η Ιρλανδία είναι μικρές χώρες. Οι μεγάλες απειλές είναι η Ιταλία και η Ισπανία.

-

H Ιταλία έχει περίπου 2 τρισεκατομμύρια ευρώ ανεξόφλητο χρέος, από το οποίο το μισό το έχουν εξωτερικοί δανειστές.

-

Η Ιταλία πρέπει να αναχρηματοδοτήσει περισσότερα από 300 δισεκατομμύρια ευρώ το 2012, ποσό λίγο μεγαλύτερο από όλο το ελληνικό χρέος !

-

Παρομοίως, το Ισπανικό χρέος έχει φτάσει περίπου τα 735 δισ ευρώ, ενώ 175 δις ευρώ θα πρέπει να πληρωθούν σε λιγότερο από ένα χρόνο.

Δύσκολες αποφάσεις

-

Διάφορες δύσκολες επιλογές : αύξηση φόρων, μείωση δαπανών, ή αποπληθωρισμός του χρέους (εκτύπωση χρήματος).

-

Οι επιπτώσεις θα είναι αισθητές στους πολίτες, και αυτό οδηγεί σε πολιτική αναταραχή.

-

Η πολιτική αναταραχή έχει ως αποτέλεσμα την καθυστέρηση στην επιβολή των αναγκαίων μέτρων για επίλυση της κατάστασης.

-

Επίσης, απομακρύνει τους επενδυτές.

Η Ευρωπαϊκή Ένωση παίρνει επιπλέον μέτρα

-

Φάνηκε ξεκάθαρα το 2011, ότι η αρχική βοήθεια δεν θα ήταν αρκετή για να βοηθήσει την Ισπανία και την Ιταλία.

-

Η Ευρωπαϊκή Ένωση αύξησε την βοήθεια κατά 340 δις ευρώ.

-

Τον Δεκέμβριο του 2011, η Ευρωπαική Κεντρική τράπεζα έριξε 1 τρις ευρώ ρευστότητας στο τραπεζικό σύστημα.

-

Αυτό ηρέμησε την κατάσταση, μέχρι πρόφατα.

Η ανταλλαγή ομολόγων

-

Τον Μάρτιο του 2012, το 80% των ιδιωτών πιστωτών της Ελλάδας συμφώνησε σε ανταλλαγή ομολόγων.

-

Αυτή η αναδιάρθρωση χρέους μειώνει τις υποχρεώσεις κατά 100 δις ευρώ.

-

Οι Έλληνες χρεοκόπησαν αποτελεσματικά στο μισό του χρέους τους.

-

Τα CDS ενεργοποιήθηκαν, αφού κάποιοι ιδιώτες εξαναγκάστηκαν να συμμετέχουν.

Το ηθικό δίδαγμα της τραγωδίας

-

O πειρασμός του δανεισμού είναι σαγηνευτικός – τα ωφέλη τα αισθάνεσαι άμεσα, ενώ ο πόνος μεταφέρεται για το μέλλον.

-

Είναι πολύ ελκυστικό να δανειστείς για βραχυπρόθεσμα κέρδημ υποτιμώντας τις μακροπρόθεσμες αρνητικές επιπτώσεις.

-

Ως αποτέλεσμα, το βάρος του χρέους μπορεί να φτάσει σε δυσβάσταχτα όρια, οδηγώντας σε κρίση και λιτότητα.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου